Anuncio

BOLETÍN Nº 7 - 13 de enero de 2014

1. Comunidad Foral de Navarra

1.1. Disposiciones Generales

1.1.3. Órdenes Forales

ORDEN FORAL 427/2013, de 30 de diciembre, de la Consejera de Economía, Hacienda, Industria y Empleo, por la que se aprueba el modelo F-65 de declaración de “Opciones y Renuncias. Censos Especiales (I.V.A.). Comunicación previa al inicio de actividad”, así como las condiciones generales y el procedimiento para su presentación telemática, y se modifica la Orden Foral 280/2006, de 15 de septiembre, por la que se aprueba el modelo F-69 de declaración-liquidación trimestral del Impuesto sobre el Valor Añadido, y se establecen las condiciones generales y el procedimiento para su presentación telemática por Internet, así como las condiciones generales y el procedimiento para la presentación telemática por Internet del modelo F-66 de declaración liquidación mensual del Impuesto sobre el Valor Añadido y la Orden Foral 132/2009, de 3 de julio, por la que se regulan los supuestos en los que será obligatoria la presentación por vía telemática y en soporte legible por ordenador de las declaraciones-liquidaciones, autoliquidaciones, declaraciones resumen anual, declaraciones informativas, así como de las comunicaciones y de otros documentos previstos por la normativa tributaria.

La Orden Foral 228/2004, de 30 de junio, del Consejero de Economía y Hacienda, aprobó el modelo F-65 de declaración de “Opciones y renuncias. Censos especiales (I.V.A). Comunicación previa al inicio de actividad”, así como las condiciones generales y el procedimiento para su presentación telemática, la cual se modificó posteriormente por la Orden Foral 3/2009, de 16 de enero.

El Decreto Foral Legislativo 4/2013, de 30 de octubre, de Armonización Tributaria, por el que se modifica la Ley Foral 19/1992, de 30 de diciembre, del Impuesto sobre el Valor Añadido, ha aprobado un nuevo régimen especial del criterio de caja, que permite a los sujetos pasivos cuyo volumen de operaciones no supere los 2.000.000 de euros optar por un sistema que retrasa el devengo y la consiguiente declaración e ingreso del IVA repercutido en la mayoría de sus operaciones comerciales hasta el momento del cobro, total o parcial, a sus clientes, con la fecha límite del 31 de diciembre del año inmediato posterior a aquel en que las mismas se hayan efectuado.

No obstante, para evitar situaciones que pudieran incentivar el retraso en el cumplimiento de sus propias obligaciones comerciales, la normativa establece que los sujetos pasivos verán retardada igualmente la deducción del IVA soportado en sus adquisiciones hasta el momento en que efectúen el pago de éstas a sus proveedores, y con igual límite del 31 de diciembre del año inmediato posterior a aquel en que se hayan efectuado las operaciones.

El nuevo régimen especial optativo para el sujeto pasivo determinará su aplicación para todas sus operaciones, con algunas excepciones como las operaciones intracomunitarias y las sometidas a otros regímenes especiales del Impuesto.

El desarrollo de dicho régimen se regula en el nuevo Capítulo VIII del Título VIII, Régimen especial del criterio de caja, del Reglamento del Impuesto de Valor Añadido, añadido mediante Decreto Foral 77/2013, de 30 diciembre.

El artículo 50 septies del Reglamento del Impuesto, establece que la opción por la aplicación de este régimen deberá ejercitarse al tiempo de presentar la declaración de comienzo de actividad, o bien durante el mes de diciembre anterior al inicio del año natural en el que deba surtir efecto. En relación con la renuncia al régimen, el artículo 50 octies determina que se comunicará a la Hacienda Tributaria de Navarra en el mes de diciembre anterior al inicio del año natural en el que deba surtir efecto. Por su parte, el artículo 50 nonies regula la exclusión del régimen.

Dado que la declaración de inicio de actividad, así como la opción, renuncia, revocación o exclusión de determinados regímenes especiales se realiza a través del modelo F-65, se ha considerado conveniente utilizar este modelo para comunicar la opción, renuncia y exclusión de este régimen especial del criterio de caja.

Una nueva disposición transitoria octava del Reglamento del Impuesto establece un régimen transitorio de opción por el régimen para los empresarios o profesionales que se encuentren en activo a 31 de diciembre de 2013, estableciendo, que finaliza cuando termine el plazo de presentación de la declaración liquidación correspondiente al mes de enero del año 2014, para aquellos cuyo periodo de liquidación del Impuesto es mensual, y el 15 de marzo de 2014, para aquellos cuyo periodo de liquidación es trimestral.

Asimismo, la presente Orden Foral recoge la normativa vigente que regula la presentación por vía telemática del modelo F-65, tanto en cuanto a procedimiento como condiciones.

Por todo ello, se ha considerado necesario aprobar un nuevo modelo F-65, derogando al mismo tiempo la Orden Foral que aprobó el modelo anterior.

Por otro lado, la disposición final primera de la presenta Orden Foral, modifica la Orden Foral 280/2006, de 15 de septiembre, del Consejero de Economía y Hacienda, por la que se aprueba el modelo F-69 de declaración-liquidación trimestral del Impuesto sobre el Valor Añadido, y se establecen las condiciones generales y el procedimiento para su presentación telemática por Internet, así como las condiciones generales y el procedimiento para la presentación telemática por Internet del modelo F-66 de declaración liquidación mensual del Impuesto sobre el Valor Añadido, añadiendo nuevas casillas de declaración en los mencionados modelos, debido, principalmente, a la necesidad de declarar de forma desglosada determinadas operaciones que dan lugar a la inversión del sujeto pasivo y a que la opción por el régimen especial del criterio de caja requiere informar de las operaciones de entregas de bienes y prestaciones de servicios a las que resulte de aplicación este régimen especial.

En la disposición final segunda se modifica la Orden Foral 132/2009, de 3 de julio, del Consejero de Economía y Hacienda, por la que se regulan los supuestos en los que será obligatoria la presentación por vía telemática y en soporte legible por ordenador de las declaraciones-liquidaciones, autoliquidaciones, declaraciones resumen anual, declaraciones informativas, así como de las comunicaciones y de otros documentos previstos por la normativa tributaria, con la finalidad de imponer la obligatoriedad de la presentación por vía telemática, a través de Internet, siempre que exista en cada caso dicha modalidad de presentación, en la totalidad de las declaraciones-liquidaciones, autoliquidaciones, declaraciones resumen anual, declaraciones informativas, así como en las comunicaciones y en la presentación de otros documentos previstos en la normativa tributaria, para los obligados tributarios que hayan optado en el Impuesto sobre el Valor Añadido por el régimen especial del criterio de caja.

Por todo ello, en virtud de la disposición final tercera de la Ley Foral 19/1992, de 30 de diciembre, del Impuesto sobre el Valor Añadido, que habilita al Consejero de Economía y Hacienda a dictar cuantas disposiciones sean necesarias para el desarrollo y ejecución de dicha Ley Foral y de la disposición adicional séptima de la Ley Foral 13/2000, de 14 de diciembre, General Tributaria autoriza al Consejero de Economía y Hacienda para regular mediante Orden Foral los supuestos y condiciones en los que los contribuyentes y entidades pueden presentar por medios electrónicos, informáticos y telemáticos, declaraciones, comunicaciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria,

ORDENO:

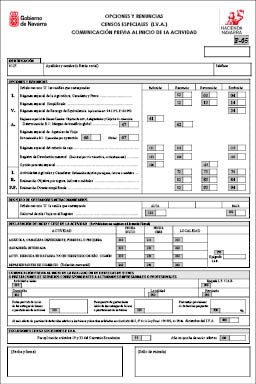

Artículo 1. Aprobación del modelo F-65.

1. Se aprueba el modelo F-65 de declaración de “Opciones y renuncias. Censos Especiales (I.V.A.). Comunicación previa al inicio de actividad”, que figura en el Anexo I de la presente Orden Foral.

2. La presentación del modelo F-65 se realizará de conformidad con lo dispuesto en el artículo 3 de esta Orden Foral, en alguna de las formas siguientes:

a) En papel impreso, según el modelo establecido en el Anexo I de la presente Orden Foral, que consta de dos ejemplares, “Ejemplar para la Administración” y “Ejemplar para el interesado”.

b) Por vía telemática a través de Internet, con arreglo a las condiciones generales y al procedimiento contenidos en los artículos 4 y 5 de esta Orden Foral.

Artículo 2. Obligados a presentar el modelo F-65.

Deberán presentar el modelo F-65 ante la Hacienda Tributaria de Navarra las personas o entidades que, de conformidad con el artículo 46.3 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, se encuentren en alguno de los siguientes casos:

a) Los sujetos pasivos del Impuesto sobre el Valor Añadido que deban efectuar, de conformidad con lo dispuesto en la normativa aplicable al mencionado Impuesto, las opciones, renuncias, revocaciones o exclusiones que correspondan a los regímenes especiales de la agricultura, ganadería y pesca, simplificado, del recargo de equivalencia, de los bienes usados, objetos de arte, antigüedades y objetos de colección, de las agencias de viajes y del criterio de caja.

b) Los sujetos pasivos del Impuesto sobre la Renta de las Personas Físicas que deban efectuar, de conformidad con lo dispuesto en la normativa aplicable a este Impuesto, las opciones, renuncias, revocaciones o exclusiones que correspondan al régimen de estimación objetiva por signos, índices o módulos, ya se trate de actividades agrícolas y ganaderas, o del resto de actividades, así como a la modalidad simplificada del régimen de estimación directa.

c) Las personas o entidades que deban efectuar las declaraciones de alta o de baja en el Registro de Operadores Intracomunitarios, de conformidad con lo dispuesto en la Orden Foral 227/2004, de 29 de junio.

d) Los contribuyentes que realicen actividades empresariales o profesionales no sujetas al Impuesto sobre Actividades Económicas, que deban realizar la declaración de inicio o cese de la actividad.

e) Los sujetos pasivos del Impuesto sobre el Valor Añadido que deban realizar la comunicación previa al inicio de la realización de entregas de bienes o prestaciones de servicios correspondientes a actividades empresariales o profesionales, de conformidad con lo dispuesto por la normativa aplicable al Impuesto sobre el Valor Añadido.

f) Los sujetos pasivos excluidos del censo del Impuesto sobre Sociedades y del censo del Impuesto sobre el Valor Añadido, por aplicación de los artículos 19 y 33 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra.

g) Los sujetos pasivos del Impuesto sobre el Valor Añadido que deban efectuar, de conformidad con lo dispuesto en la normativa aplicable al mencionado Impuesto, las opciones, renuncias o exclusiones que correspondan al Registro de Devolución Mensual. La presentación del modelo F-65 en los casos a los que se refiere esta letra g) deberá realizarse obligatoriamente por vía telemática, con arreglo a las condiciones generales y al procedimiento previstos en los artículos 4 y 5, respectivamente, de esta Orden Foral.

h) Los sujetos pasivos del Impuesto sobre el Valor Añadido que ejerciten la opción de aplicar la regla de prorrata especial o, en su caso, revoquen dicha opción.

Artículo 3. Forma y lugar de presentación del modelo F-65.

El modelo F-65 podrá presentarse:

1. Por vía telemática a través de Internet, que tendrá carácter obligatorio, además de en el supuesto previsto en la letra g) del artículo anterior, en los establecidos en la Orden Foral 132/2009, de 3 de julio, del Consejero de Economía y Hacienda, por la que se regulan los supuestos en los que será obligatoria la presentación por vía telemática y en soporte legible por ordenador de las declaraciones-liquidaciones, autoliquidaciones, declaraciones resumen anual, declaraciones informativas, así como de las comunicaciones y de otros documentos previstos por la normativa tributaria.

2. En papel impreso, en los supuestos en los que no sea obligatoria la presentación por vía telemática de acuerdo con el apartado 1 anterior. La presentación del modelo F-65 deberá hacerse en cualquiera de las Oficinas del Organismo Autónomo Hacienda Tributaria de Navarra.

Artículo 4. Condiciones generales para la presentación telemática por Internet del modelo F-65.

1. La presentación telemática del modelo F-65 estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF).

b) El declarante deberá disponer de un certificado electrónico reconocido por la Hacienda Tributaria de Navarra, en los términos establecidos en el Decreto Foral 50/2006, de 17 de julio, por el que se regula el uso de medios electrónicos, informáticos y telemáticos (EIT) en el ámbito de la Hacienda Tributaria de Navarra.

Los prestadores de servicios de certificación y los certificados electrónicos autorizados se encuentran relacionados en el apartado correspondiente, al que se accede a través de la dirección de Internet http://www.hacienda.navarra.es.

c) Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, de conformidad con lo dispuesto en la Orden Foral 130/2009, de 29 de junio, del Consejero de Economía y Hacienda, por la que se aprueba el Acuerdo de colaboración externa para realizar en representación de terceras personas la presentación por vía telemática de declaraciones, comunicaciones y otros documentos tributarios y la tramitación telemática del pago de deudas tributarias, deberá disponer del certificado electrónico reconocido por la Hacienda Tributaria de Navarra, al que se refiere la letra b) anterior.

d) Para efectuar la presentación telemática del modelo F-65 el declarante o, en su caso, el presentador autorizado, deberán utilizar el formulario Web disponible en el portal de Navarra.

e) Los declarantes deberán tener en cuenta las normas técnicas que se requieran para poder efectuar la citada presentación telemática y que se encuentran publicadas en la página Web de la Hacienda Tributaria de Navarra, en la dirección de Internet http://www.hacienda.navarra.es.

2. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

Artículo 5. Procedimiento para la presentación telemática por Internet del modelo F-65.

El procedimiento para la presentación telemática por Internet, desde el formulario Web, de las declaraciones será el siguiente:

1.º Acceder al servicio de trámites con Hacienda, desde el Portal de Navarra.

2.º Seleccionar el modelo de la declaración a realizar, cumplimentando todos los datos necesarios para poder presentar la declaración.

3.º Una vez cumplimentada la declaración, utilizar la opción de enviar. El sistema validará la declaración cuando ésta sea correcta. Cuando se detecten errores se comunicarán a través del formulario y no se permitirá presentar la declaración hasta que sean corregidos. Una vez que la declaración sea correcta, el sistema comunicará el número asignado a la declaración presentada, y la posibilidad de imprimirla para obtener un justificante de la misma.

Disposición derogatoria única.–Derogación normativa.

La Orden Foral 228/2004, de 30 de junio, del Consejero de Economía y Hacienda, por la que se aprueba el modelo F-65 de declaración de “Opciones y Renuncias. Censos Especiales (I.V.A.). Comunicación previa al inicio de actividad”, queda derogada con efectos para aquellas declaraciones que se presenten a partir de 1 de enero de 2014.

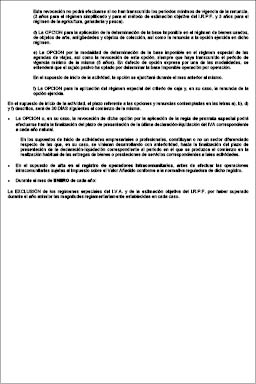

Disposición final primera.–Modificación de la Orden Foral 280/2006, de 15 de septiembre, del Consejero de Economía y Hacienda, por la que se aprueba el modelo F-69 de declaración-liquidación trimestral del Impuesto sobre el Valor Añadido, y se establecen las condiciones generales y el procedimiento para su presentación telemática por Internet, así como las condiciones generales y el procedimiento para la presentación telemática por Internet del modelo F-66 de declaración liquidación mensual del Impuesto sobre el Valor Añadido.

Uno. Se sustituye el modelo impreso F-69 que figura en el anexo I de la Orden Foral 280/2006, por el que figura en el anexo II de la presente Orden Foral.

Dos. Se sustituyen los diseños de registros del tipo de registro 2 (datos numéricos de la declaración) correspondientes al modelo F-69, que figuran en el Anexo II de la Orden Foral 280/2006, por los que figuran en el Anexo III de la presente Orden Foral.

Tres. Se sustituyen los diseños de registros del tipo de registro 2 (datos numéricos de la declaración) correspondientes al modelo F-66, que figuran en el Anexo III de la Orden Foral 280/2006, por los que figuran en el Anexo IV de la presente Orden Foral.

Disposición final segunda.–Modificación de la Orden Foral 132/2009, de 3 de julio, del Consejero de Economía y Hacienda, por la que se regulan los supuestos en los que será obligatoria la presentación por vía telemática y en soporte legible por ordenador de las declaraciones-liquidaciones, autoliquidaciones, declaraciones resumen anual, declaraciones informativas, así como las comunicaciones y de otros documentos previstos por la normativa tributaria.

Se adiciona una nueva condición 3.ª en el artículo 1.1. El contenido actual de las condiciones 3.ª, 4.ª y 5.ª pasará a ser el de la 4.ª, 5.ª y 6.ª respectivamente.

“3.ª Que hayan optado en el Impuesto sobre el Valor Añadido por el régimen especial del criterio de caja.”

Disposición final tercera.–Entrada en vigor.

La presente Orden Foral entrará en vigor el día siguiente al de su publicación en el Boletín Oficial de Navarra y será aplicable a aquellas declaraciones que se presenten a partir de 1 de enero de 2014.

Pamplona, 30 de diciembre de 2013.–La Consejera de Economía, Hacienda, Industria y Empleo, Lourdes Goicoechea Zubelzu.

anexo i

anexo II

ANEXO III Tipo de registro 2: Datos numéricos de la declaración |

POSICIONES | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS | |

1 | Numérico | TIPO DE REGISTRO | |

Constante ‘2’ (dos). | |||

2-26 | Alfanumérico | Posiciones 2 a 26 del registro tipo 1. | |

27-46 | Alfanumérico | CASILLA, SIGNO E IMPORTE | |

En este campo deben de consignarse datos económicos de la autoliquidación. | |||

Este campo se subdivide en tres: | |||

27-30 | CÓDIGO DE LA CASILLA EN EL IMPRESO. Numérico de 4 posiciones. Relleno a 0 por la izquierda. | ||

31-31 | SIGNO DEL VALOR. En blanco si es positivo y una “N” si negativo. | ||

32-46 | VALOR. Numérico de 15 posiciones. Se grabará sin puntos ni comas decimales ajustado a la derecha. La parte decimal se rellenará a ceros por la derecha hasta cumplir el total de decimales correspondientes al dato. La parte entera se rellenará con ceros a la izquierda. | ||

47-226 | Alfanumérico | CASILLA, SIGNO Y VALOR. | |

Nueve repeticiones. Se repetirá la misma estructura de información definida para las posiciones 27-46 sobre las posiciones 47-66, 67-86, 87-106, 107-126, 127-146, 147-166, 167-186, 187-206, 207-226. | |||

Relación de casillas a cumplimentar si existe valor: | |||

DATO | CAS. | TIPO | LONG. | VALIDACIÓN | REG. | CONTENIDO |

Sin actividad | 93 | N | 15 | 2 | 1: indica que no hay actividad en el período elegido | |

I.V.A. DEVENGADO | ||||||

Régimen general | ||||||

Entregas intracomunitarias | 10 | N | 15 | 2 | 13 enteros y 2 dec. | |

Exportaciones | 01 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones exentas sin derecho a deducción | 02 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones acogidas al criterio de caja | 194 | N | 15 | 2 | 13 enteros y 2 dec. | |

Otras operaciones | 171 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base operaciones al tipo general | 03 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones al tipo general | 13 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base operaciones al tipo reducido | 04 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones al tipo reducido | 14 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base operaciones tipo súper reducido | 05 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones tipo súper reduc. | 15 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base recargo de equivalencia al 4% | 06 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota recargo de equivalencia al 4% | 16 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base recargo de equivalencia al 1% | 07 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota recargo de equivalencia al 1% | 17 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base recargo de equivalencia al 0,5% | 08 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota recargo equivalencia al 0,5% | 18 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base adquisiciones intracomunitarias | 09 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota adquisiciones intracomunitarias | 19 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base operaciones con inversión del sujeto pasivo | 172 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones con inversión del sujeto pasivo | 173 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas. Base Imponible | 176 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas. Cuota | 177 | N | 15 | 2 | 13 enteros y 2 dec. | |

Régimen simplificado | ||||||

Epígrafe actividad 1 IAE | 65 | N | 15 | 2 | 15 Enteros | |

Módulo 1 actividad 1 | 33 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 2 actividad 1 | 34 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 3 actividad 1 | 35 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 4 actividad 1 | 36 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 5 actividad 1 | 101 | N | 15 | 2 | 13 enteros y 2 dec. | |

Máquinas tipo A actividad. 1 | 37 | N | 15 | 2 | 13 enteros y 2 dec. | |

Máquinas tipo B actividad 1 | 38 | N | 15 | 2 | 13 enteros y 2 dec. | |

Máquinas aux. apuestas actividad 1 | 40 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota actividad 1 | 81 | N | 15 | 2 | 13 enteros y 2 dec. | |

Epígrafe actividad 2 IAE | 66 | N | 15 | 2 | 15 Enteros | |

Módulo 1 actividad 2 | 53 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 2 actividad 2 | 54 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 3 actividad 2 | 56 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 4 actividad 2 | 57 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 5 actividad 2 | 102 | N | 15 | 2 | 13 enteros y 2 dec. | |

Máquinas tipo A actividad 2 | 58 | N | 15 | 2 | 13 enteros y 2 dec. | |

Máquinas tipo B actividad. 2 | 59 | N | 15 | 2 | 13 enteros y 2 dec. | |

Máquinas aux. apuestas actividad 2 | 60 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota actividad 2 | 82 | N | 15 | 2 | 13 enteros y 2 dec. | |

Epígrafe actividad 3 IAE | 67 | N | 15 | 2 | 15 Enteros | |

Módulo 1 actividad 3 | 24 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 2 actividad 3 | 25 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 3 actividad 3 | 26 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 4 actividad 3 | 27 | N | 15 | 2 | 13 enteros y 2 dec. | |

Módulo 5 actividad 3 | 103 | N | 15 | 2 | 13 enteros y 2 dec. | |

Máquinas tipo A actividad 3 | 28 | N | 15 | 2 | 13 enteros y 2 dec. | |

Máquinas tipo B actividad 3 | 29 | N | 15 | 2 | 13 enteros y 2 dec. | |

Máquinas aux. apuestas actividad 3 | 30 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota actividad 3 | 83 | N | 15 | 2 | 13 enteros y 2 dec. | |

Volumen trimestral de ingresos actividad agrícola ganadera 1 | 88 | N | 15 | 2 | 13 enteros y 2 dec. | |

Índice de cuota actividad agrícola ganadera 1 | 89 | N | 15 | 2 | 11 enteros y 4 dec. | |

Cuota actividad agrícola ganadera 1 | 84 | N | 15 | 2 | 13 enteros y 2 dec. | |

Volumen trimestral de ingresos actividad agrícola ganadera 2 | 44 | N | 15 | 2 | 13 enteros y 2 dec. | |

Índice de cuota actividad agrícola ganadera 2 | 46 | N | 15 | 2 | 11 enteros y 4 dec. | |

Cuota actividad agrícola ganadera 2 | 87 | N | 15 | 2 | 13 enteros y 2 dec. | |

Total a ingresar módulos | 86 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias | 11 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entrega edificaciones, buques y activos fijos inmateriales | 21 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas intracomunitarias | 12 | N | 15 | 2 | 13 enteros y 2 dec. | |

Otras operaciones con inversión del sujeto pasivo | 22 | N | 15 | 2 | 13 enteros y 2 dec. | |

Total cuotas devengadas | 20 | N | 15 | 2 | 13 enteros y 2 dec. | |

I.V.A. DECUCIBLE | ||||||

Por cuotas soportadas en operaciones interiores corrientes. Base imponible | 31 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en operaciones interiores corrientes. Cuota | 41 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en operaciones interiores de bienes de inversión Base imponible | 131 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en operaciones interiores de bienes de inversión Cuota | 141 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en importaciones. Base imponible | 32 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en importaciones Cuota | 42 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por adquisiciones intracomunitarias. Base imponible | 39 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por adquisiciones intracomunitarias. Cuota | 49 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base compensaciones Régimen Especial Agricultura, Ganadería y Pesca | 170 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota compensaciones Régimen Especial Agricultura, Ganadería y Pesca | 43 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base operaciones con inversión del sujeto pasivo | 174 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones con inversión del sujeto pasivo | 175 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas. Base Imponible | 178 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas. Cuota | 179 | N | 15 | 2 | 13 enteros y 2 dec. | |

Regularización de inversiones | 45 | N | 15 | 2 | 13 enteros y 2 dec. | |

Regularización porcentaje definitivo de prorrata | 450 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisición o importación de edificaciones, buques y activos fijos inmateriales | 47 | N | 15 | 2 | 13 enteros y 2 dec. | |

Regularización de inversiones | 48 | N | 15 | 2 | 13 enteros y 2 dec. | |

Total cuotas a deducir | 50 | N | 15 | 2 | 13 enteros y 2 dec. | |

RESULTADO AUTOLIQUIDACIÓN | ||||||

Cifra relativa | 55 | N | 15 | Obligatorio | 2 | 11 enteros y 4 dec. |

Cuota resultante por el periodo | 61 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota a compensar de periodos anteriores | 62 | N | 15 | 2 | 13 enteros y 2 dec. | |

Resultado regularización anual | 69 | N | 15 | 2 | 13 enteros y 2 dec. | |

Resultado autoliquidación | 63 | N | 15 | 2 | 13 enteros y 2 dec. | |

DATO | CAS. | TIPO | LONG. | VALIDACIÓN | REG. | CONTENIDO |

ANEXO: Datos a cumplimentar exclusivamente en el último período de año, o por cese de actividad | ||||||

¿Ha efectuado con alguna persona o entidad operaciones que en su conjunto hayan superado la cifra de 3.005,06 euros? SI | 164 | N | 15 | 2 | 1:indica que la casilla ha sido marcada | |

¿Ha efectuado con alguna persona o entidad operaciones que en su conjunto hayan superado la cifra de 3.005,06 euros? NO | 165 | N | 15 | 2 | 1:indica que la casilla ha sido marcada | |

Solicitud de devolución | ||||||

A devolver | 600 | N | 15 | 2 | 13 enteros y 2 dec. | |

RESUMEN ANUAL REDUCIDO PARA SUJETOS PASIVOS NO OBLIGADOS A PRESENTAR LA DECLARACIÓN POR VÍA TELEMÁTICA | ||||||

Aplica prorrata especial | 305 | N | 15 | 2 | 1:indica que la casilla ha sido marcada | |

Aplica régimen sectores diferenciados | 307 | N | 15 | 2 | 1:indica que la casilla ha sido marcada | |

% Prorrata definitiva | 303 | N | 15 | 2 | 3 enteros y 0 dec. | |

RESUMEN ANUAL COMPLETO | ||||||

Detalle de determinadas operaciones de IVA devengado | ||||||

Adquisiciones intracomunitarias a tipo general (b. imponible) | 901 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo general (cuota) | 902 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo reducido (b. imponible) | 903 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo reducido (cuota) | 904 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo super reducido (b. imponible) | 905 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo super reducido (cuota) | 906 | N | 15 | 2 | 13 enteros y 2 dec. | |

Total adquisiciones intracomunitarias de bienes (b. imponible) | 907 | N | 15 | 2 | 13 enteros y 2 dec. | |

Total adquisiciones intracomunitarias de bienes (cuotas) | 908 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo en los supuestos del artículo 31.1.2.º y 4.º LFIVA y 84.Uno. 2.º y 4.º LIVA no previstos en los números siguientes (b. imponible) | 909 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo en los supuestos del artículo 31.1.2.º y 4.º LFIVA y 84.Uno. 2.º y 4.º LFIVA, no previstos en los números siguientes (cuota) | 910 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo por las entregas de bienes inmuebles previstas en el artículo 31.1.2.ºe) LFIVA y 84.Uno. 2.º e) LIVA (b. imponible) | 962 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo por las entregas de bienes inmuebles previstas en el artículo 31.1.2.ºe) LFIVA y 84.Uno. 2.º e) LIVA. (cuota) | 963 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo por las operaciones de ejecuciones de obra y cesión de personal previstas en el artículo 31.1.2.º f) LFIVA y 84.Uno.2.º f) LIVA (b. imponible) | 964 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo por las operaciones de ejecuciones de obra y cesión de personal previstas en el artículo 31.1.2.º f) LFIVA y 84.Uno.2.º f) LIVA. (cuota) | 965 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuotas devengadas por inversión del sujeto pasivo por operaciones con materiales de recuperación (b. imponible) | 952 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuotas devengadas por inversión del sujeto pasivo por operaciones con materiales de recuperación (cuota) | 953 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas (b. imponible) | 911 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas (cuota) | 912 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas por declaración de concurso (b. imponible) | 913 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas por declaración de concurso (cuota) | 914 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación recargo de equivalencia (b. imponible) | 915 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación recargo de equivalencia (cuota) | 916 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación recargo de equivalencia por declaración de concurso(B.imponible) | 917 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación recargo de equivalencia por declaración de concurso (Cuota) | 918 | N | 15 | 2 | 13 enteros y 2 dec. | |

Detalle de determinadas operaciones de IVA deducible | ||||||

Operaciones interiores de bienes y servicios corrientes (b. imponible) | 950 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones interiores de bienes y servicios corrientes (cuota) | 948 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones interiores de bienes de inversión (b. imponible) | 949 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones interiores de bienes de inversión (cuota) | 951 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones de bienes corrientes (b. imponible) | 919 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones de bienes corrientes (cuota) | 920 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones de bienes de inversión (b. imponible) | 921 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones de bienes de inversión (cuota) | 922 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias de bienes corrientes (b. imponible) | 923 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias de bienes corrientes (cuota) | 924 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitaria de bienes de inversión (b. imponible) | 925 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitaria de bienes de inversión (cuota) | 926 | N | 15 | 2 | 13 enteros y 2 dec. | |

Rectificación de deducciones (b. imponible) | 927 | N | 15 | 2 | 13 enteros y 2 dec. | |

Rectificación de deducciones (cuota) | 928 | N | 15 | 2 | 13 enteros y 2 dec. | |

Compensaciones en el régimen especial de la Agricultura, Ganadería y Pesca (b. imponible) | 960 | N | 15 | 2 | 13 enteros y 2 dec. | |

Compensaciones en el régimen especial de la Agricultura, Ganadería y Pesca (cuota) | 961 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones específicas realizadas en el ejercicio | ||||||

Entregas de bienes inmuebles y operaciones financieras no habituales | 933 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas de bienes de inversión | 934 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones en régimen especial de recargo de equivalencia | 213 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones interiores exentas | 935 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias exentas | 936 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones exentas | 937 | N | 15 | 2 | 13 enteros y 2 dec. | |

Bases imponibles de cuotas soportadas no deducibles | 938 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas de bienes objeto de instalación o montaje en otros estados de la UE | 941 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas interiores de bienes devengadas por inversión del sujeto pasivo como consecuencia de operaciones triangulares | 942 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones no sujetas (ventas no sujetas) | 215 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones con áreas exentas y relativas a regímenes aduaneros | 203 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones relativas a regímenes fiscales | 216 | N | 15 | 2 | 13 enteros y 2 dec. | |

Exportaciones en régimen de viajeros | 204 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones no sujetas | 214 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas y prestaciones de servicios relacionados con materiales de recuperación que dan lugar a la inversión del sujeto pasivo | 954 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas de bienes inmuebles que dan lugar a la inversión del sujeto pasivo conforme al artículo 31.1.2.º e) LFIVA y 84.Uno. 2.º e) LIVA. | 966 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones que dan lugar a la inversión del sujeto pasivo conforme al artículo 31.1.2.º f) LFIVA y 84.Uno.2.º f) LIVA (ejecuciones de obra y cesión de personal). | 967 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones sujetas al IVA que dan lugar a la inversión del sujeto pasivo conforme al artículo 31.1. 2.º y 4.º LFIVA. y 84.Uno. 2.º y 4.º LIVA, no previstas en los números anteriores | 968 | N | 15 | 2 | 13 enteros y 2 dec. | |

Otras operaciones con derecho a devolución | 217 | N | 15 | 2 | 13 enteros y 2 dec | |

Régimen de deducciones | ||||||

Aplica prorrata especial | 305 | N | 15 | 2 | 1:indica que la casilla ha sido marcada | |

Aplica régimen sectores diferenciados | 307 | N | 15 | 2 | 1:indica que la casilla ha sido marcada | |

% Prorrata definitiva | 303 | N | 15 | 2 | 3 enteros y 0 dec. | |

Actividades económicas | ||||||

(Act.1) Descripción de la actividad | 1131 | A | 50 | 3 | ||

(Act.1) C.N.A.E. | 1141 | N | 3 | 2 | ||

(Act.1) Volumen de operaciones | 1151 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.1) Volumen de operaciones con derecho a deducción | 1161 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.1) Tipo | 1171 | A | 1 | 3 | Letras: G=prorrata general E=prorrata especial | |

(Act.1) % Prorrata | 1181 | N | 15 | 2 | 3 enteros y 2 dec. | |

(Act.2 Descripción de la actividad | 1132 | A | 50 | 3 | ||

(Act.2) C.N.A.E. | 1142 | N | 3 | 2 | ||

(Act.2) Volumen de operaciones | 1152 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.2) Volumen de operaciones con derecho a deducción | 1162 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.2) Tipo | 1172 | A | 1 | 3 | Letras: G ó E | |

(Act.2) % Prorrata | 1182 | N | 15 | 2 | 3 enteros y 2 dec. | |

(Act.3) Descripción de la actividad | 1133 | A | 50 | 3 | ||

(Act.3) C.N.A.E. | 1143 | N | 3 | 2 | ||

(Act.3) Volumen de operaciones | 1153 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.3) Volumen de operaciones con derecho a deducción | 1163 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.3) Tipo | 1173 | A | 1 | 3 | Letras: G ó E | |

(Act.3) % Prorrata | 1183 | N | 15 | 2 | 3 enteros y 2 dec. | |

(Act.4 Descripción de la actividad | 1134 | A | 50 | 3 | ||

(Act.4) C.N.A.E. | 1144 | N | 3 | 2 | ||

(Act.4) Volumen de operaciones | 1154 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.4) Volumen de operaciones con derecho a deducción | 1164 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.4) Tipo | 1174 | A | 1 | 3 | Letras: G ó E | |

(Act.4) % Prorrata | 1184 | N | 15 | 2 | 3 enteros y 2 dec. | |

Régimen especial bienes usados, objetos de arte, antigüedades y objetos de colección | ||||||

Volumen de ventas (opción operación por operación) | 401 | N | 15 | 2 | 13 enteros y 2 dec. | |

Volumen de compras (opción operación por operación) | 407 | N | 15 | 2 | 13 enteros y 2 dec. | |

Volumen de ventas (opción beneficio global) | 408 | N | 15 | 2 | 13 enteros y 2 dec. | |

Volumen de compras (opción beneficio global) | 409 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base imponible (opción operación por operación) | 405 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base imponible (opción beneficio global) | 406 | N | 15 | 2 | 13 enteros y 2 dec. | |

Régimen especial agencias de viaje | ||||||

General base imponible operación por operación | 421 | N | 15 | 2 | 13 enteros y 2 dec. | |

Determinación base imponible global | 422 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones en beneficio de los viajeros | 423 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base imponible | 424 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importe servicios exentos | 425 | N | 15 | 2 | 13 enteros y 2 dec. | |

Régimen especial criterio de caja | ||||||

Devengos en el ejercicio por operaciones realizadas en el año actual | 195 | N | 15 | 2 | 13 enteros y 2 dec. | |

Devengos en el ejercicio por operaciones realizadas en el año anterior | 196 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importe pendiente de devengo | 197 | N | 15 | 2 | 13 enteros y 2 dec. | |

Régimen especial simplificado | ||||||

Volumen operaciones régimen simplificado | 201 | N | 15 | 2 | 13 enteros y 2 dec. | |

Nota: los apartados RESUMEN ANUAL REDUCIDO PARA SUJETOS PASIVOS NO OBLIGADOS A PRESENTAR LA DECLARACIÓN POR VÍA TELEMÁTICA y ANEXO ANUAL COMPLETO son excluyentes. | ||||||

227-250 | Alfabético | RELLENO A BLANCOS |

ANEXO IV Tipo de registro 2: Datos numéricos de la declaración |

POSICIONES | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS | |

1 | Numérico | TIPO DE REGISTRO | |

Constante ‘2’ (dos). | |||

2-26 | Alfanumérico | Posiciones 2 a 26 del registro tipo 1. | |

27-46 | Alfanumérico | CASILLA, SIGNO E IMPORTE | |

En este campo deben de consignarse datos económicos de la autoliquidación. | |||

Este campo se subdivide en tres: | |||

27-30 | CÓDIGO DE LA CASILLA EN EL IMPRESO. Numérico de 4 posiciones. Relleno a 0 por la izquierda. | ||

31-31 | SIGNO DEL VALOR. En blanco si es positivo y una “N” si negativo. | ||

32-46 | VALOR. Numérico de 15 posiciones. Se grabará sin puntos ni comas decimales ajustado a la derecha. La parte decimal se rellenará a ceros por la derecha hasta cumplir el total de decimales correspondientes al dato. La parte entera se rellenará con ceros a la izquierda. | ||

47-226 | Alfanumérico | CASILLA, SIGNO Y VALOR. | |

Nueve repeticiones. Se repetirá la misma estructura de información definida para las posiciones 27-46 sobre las posiciones 47-66, 67-86, 87-106, 107-126, 127-146, 147-166, 167-186, 187-206, 207-226. | |||

Relación de casillas a cumplimentar si existe valor: | |||

DATO | CAS. | TIPO | LONG. | VALIDACIÓN | REG. | CONTENIDO |

Sin actividad | 93 | N | 15 | 2 | 1: indica que no hay actividad en el período elegido | |

Cuotas devengadas | ||||||

Entregas intracomunitarias | 10 | N | 15 | 2 | 13 enteros y 2 dec. | |

Exportaciones | 01 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones exentas sin derecho a deducción | 02 | N | 15 | 2 | 13 enteros y 2 dec. | |

Otras operaciones exentas con derecho a devolución (art. 20 RGL) | 23 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones acogidas al criterio de caja | 194 | N | 15 | 2 | 13 enteros y 2 dec. | |

Otras operaciones | 171 | N | 15 | 2 | 13 enteros y 2 dec. | |

I.V.A. DEVENGADO | ||||||

Base operaciones al tipo general | 03 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones al tipo general | 13 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base operaciones al tipo reducido | 04 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones al tipo reducido | 14 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base operaciones tipo súper reducido | 05 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones tipo súper reduc. | 15 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base recargo de equivalencia al 4% | 06 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota recargo de equivalencia al 4% | 16 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base recargo de equivalencia al 1% | 07 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota recargo de equivalencia al 1% | 17 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base recargo de equivalencia al 0,5% | 08 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota recargo equivalencia al 0,5% | 18 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base adquisiciones intracomunitarias | 09 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota adquisiciones intracomunitarias | 19 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base operaciones con inversión del sujeto pasivo | 172 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones con inversión del sujeto pasivo | 173 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas. Base Imponible | 176 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas. Cuota | 177 | N | 15 | 2 | 13 enteros y 2 dec. | |

Total cuotas devengadas | 20 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuotas a deducir | ||||||

Por cuotas soportadas en operaciones interiores corrientes. Base imponible | 31 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en operaciones interiores corrientes. Cuota | 41 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en operaciones interiores de bienes de inversión Base imponible | 131 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en operaciones interiores de bienes de inversión Cuota | 141 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en importaciones. Base imponible | 32 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por cuotas soportadas en importaciones. Base imponible | 42 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por adquisiciones intracomunitarias. Base imponible | 39 | N | 15 | 2 | 13 enteros y 2 dec. | |

Por adquisiciones intracomunitarias. Cuota | 49 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base compensaciones Régimen Especial Agricultura, Ganadería y Pesca | 170 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota compensaciones Régimen Especial Agricultura, Ganadería y Pesca | 43 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base operaciones con inversión del sujeto pasivo | 174 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota operaciones con inversión del sujeto pasivo | 175 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas. Base Imponible | 178 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas. Cuota | 179 | N | 15 | 2 | 13 enteros y 2 dec. | |

Regularización de inversiones | 45 | N | 15 | 2 | 13 enteros y 2 dec. | |

Regularización porcentaje definitivo de prorrata | 450 | N | 15 | 2 | 13 enteros y 2 dec. | |

Total cuotas a deducir | 50 | N | 15 | 2 | 13 enteros y 2 dec. | |

RESULTADO AUTOLIQUIDACIÓN | ||||||

Cifra relativa | 55 | N | 15 | Obligatorio | 2 | 11 enteros y 4 dec. |

Cuota resultante por el periodo | 61 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuota a compensar de periodos anteriores | 62 | N | 15 | 2 | 13 enteros y 2 dec. | |

Resultado regularización anual | 69 | N | 15 | 2 | 13 enteros y 2 dec. | |

Resultado autoliquidación | 63 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cantidad a devolver | 64 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cantidad a compensar en periodos posteriores | 70 | N | 15 | 2 | 13 enteros y 2 dec. | |

DATO | CAS. | TIPO | LONG. | VALIDACIÓN | REG. | CONTENIDO |

Solicitud de compensación de retenciones de IRPF con IVA | ||||||

Importe a pagar por retenciones | 104 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importe a compensar retenciones con IVA | 105 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cantidad compensada con IVA | 106 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importe a ingresar no compensado con IVA | 107 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cantidad compensada con retenciones | 108 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importe a devolver no compensada con retenciones | 109 | N | 15 | 2 | 13 enteros y 2 dec. | |

RESUMEN ANUAL | ||||||

Sujetos pasivos que declaren con cifra relativa de negocios a la Hacienda de Navarra | ||||||

Total cuotas devengadas en el año | 110 | N | 15 | 2 | 13 enteros y 2 dec. | |

Suma de cuotas a deducir en el año | 111 | N | 15 | 2 | 13 enteros y 2 dec. | |

Resultado régimen general global | 112 | N | 15 | 2 | 13 enteros y 2 dec. | |

Detalle de determinadas operaciones de IVA devengado | ||||||

Adquisiciones intracomunitarias a tipo general (b. imponible) | 901 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo general (cuota) | 902 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo reducido (b. imponible) | 903 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo reducido (cuota) | 904 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo super reducido (b. imponible) | 905 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias a tipo super reducido (cuota) | 906 | N | 15 | 2 | 13 enteros y 2 dec. | |

Total adquisiciones intracomunitarias de bienes (b. imponible) | 907 | N | 15 | 2 | 13 enteros y 2 dec. | |

Total adquisiciones intracomunitarias de bienes (cuotas) | 908 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo en los supuestos del artículo 31.1.2.º y 4.º LFIVA y 84.Uno. 2.º y 4.º LIVA no previstos en los números siguientes (b. imponible) | 909 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo en los supuestos del artículo 31.1.2.º y 4.º LFIVA y 84.Uno. 2.º y 4.º LFIVA, no previstos en los números siguientes (cuota) | 910 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo por las entregas de bienes inmuebles previstas en el artículo 31.1.2.ºe) LFIVA y 84.Uno. 2.º e) LIVA (b. imponible) | 962 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo por las entregas de bienes inmuebles previstas en el artículo 31.1.2.ºe) LFIVA y 84.Uno. 2.º e) LIVA. (cuota) | 963 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo por las operaciones de ejecuciones de obra y cesión de personal previstas en el artículo 31.1.2.º f) LFIVA y 84.Uno.2.º f) LIVA (b. imponible) | 964 | N | 15 | 2 | 13 enteros y 2 dec. | |

IVA devengado por inversión del sujeto pasivo por las operaciones de ejecuciones de obra y cesión de personal previstas en el artículo 31.1.2.º f) LFIVA y 84.Uno.2.º f) LIVA. (cuota) | 965 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuotas devengadas por inversión del sujeto pasivo por operaciones con materiales de recuperación (b. imponible) | 952 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cuotas devengadas por inversión del sujeto pasivo por operaciones con materiales de recuperación (cuota) | 953 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas (b. imponible) | 911 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas (cuota) | 912 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas por declaración de concurso (b. imponible) | 913 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación de bases y cuotas por declaración de concurso (cuota) | 914 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación recargo de equivalencia (b. imponible) | 915 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación recargo de equivalencia (cuota) | 916 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación recargo de equivalencia por declaración de concurso(B.imponible) | 917 | N | 15 | 2 | 13 enteros y 2 dec. | |

Modificación recargo de equivalencia por declaración de concurso(Cuota) | 918 | N | 15 | 2 | 13 enteros y 2 dec. | |

Detalle de determinadas operaciones de IVA deducible | ||||||

Operaciones interiores de bienes y servicios corrientes (b. imponible) | 950 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones interiores de bienes y servicios corrientes (cuota) | 948 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones interiores de bienes de inversión (b. imponible) | 949 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones interiores de bienes de inversión (cuota) | 951 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones de bienes corrientes (b. imponible) | 919 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones de bienes corrientes (cuota) | 920 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones de bienes de inversión (b. imponible) | 921 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones de bienes de inversión (cuota) | 922 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias de bienes corrientes (b. imponible) | 923 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias de bienes corrientes (cuota) | 924 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitaria de bienes de inversión (b. imponible) | 925 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitaria de bienes de inversión (cuota) | 926 | N | 15 | 2 | 13 enteros y 2 dec. | |

Rectificación de deducciones (b. imponible) | 927 | N | 15 | 2 | 13 enteros y 2 dec. | |

Rectificación de deducciones (cuota) | 928 | N | 15 | 2 | 13 enteros y 2 dec. | |

Compensaciones en el régimen especial de la Agricultura, Ganadería y Pesca (b. imponible) | 960 | N | 15 | 2 | 13 enteros y 2 dec. | |

Compensaciones en el régimen especial de la Agricultura, Ganadería y Pesca (cuota) | 961 | N | 15 | 2 | 13 enteros y 2 dec. | |

Cifra relativa (sólo para sujetos pasivos que tributen en varias administraciones) | ||||||

Territorio común (% tributación) | 929 | N | 15 | 2 | 3 enteros y 4 dec. | |

Guipuzcoa (% tributación) | 930 | N | 15 | 2 | 3 enteros y 4 dec. | |

Álava (% tributación) | 931 | N | 15 | 2 | 3 enteros y 4 dec. | |

Vizcaya (% tributación) | 932 | N | 15 | 2 | 3 enteros y 4 dec. | |

Operaciones específicas realizadas en el ejercicio | ||||||

Entregas de bienes inmuebles y operaciones financieras no habituales | 933 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas de bienes de inversión | 934 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones en régimen especial de recargo de equivalencia | 213 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones interiores exentas | 935 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones intracomunitarias exentas | 936 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importaciones exentas | 937 | N | 15 | 2 | 13 enteros y 2 dec. | |

Bases imponibles de cuotas soportadas no deducibles | 938 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones no sujetas o con inversión de sujeto pasivo que originan derecho a la devolución mensual | 939 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones sujetas que originan el derecho a la devolución mensual | 940 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas de bienes objeto de instalación o montaje en otros estados de la UE | 941 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas interiores de bienes devengadas por inversión del sujeto pasivo como consecuencia de operaciones triangulares | 942 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones no sujetas (ventas no sujetas) | 215 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones con áreas exentas y relativas a regímenes aduaneros | 203 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones relativas a regímenes fiscales | 216 | N | 15 | 2 | 13 enteros y 2 dec. | |

Exportaciones en régimen de viajeros | 204 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones no sujetas | 214 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas y prestaciones de servicios relacionados con materiales de recuperación que dan lugar a la inversión del sujeto pasivo | 954 | N | 15 | 2 | 13 enteros y 2 dec. | |

Entregas de bienes inmuebles que dan lugar a la inversión del sujeto pasivo conforme al artículo 31.1.2.º e) LFIVA y 84.Uno. 2.º e) LIVA. | 966 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones que dan lugar a la inversión del sujeto pasivo conforme al artículo 31.1.2.º f) LFIVA y 84.Uno.2.º f) LIVA (ejecuciones de obra y cesión de personal). | 967 | N | 15 | 2 | 13 enteros y 2 dec. | |

Operaciones sujetas al IVA que dan lugar a la inversión del sujeto pasivo conforme al artículo 31.1. 2.º y 4.º LFIVA. y 84.Uno. 2.º y 4.º LIVA, no previstas en los números anteriores | 968 | N | 15 | 2 | 13 enteros y 2 dec. | |

Régimen de deducciones | ||||||

Aplica prorrata especial | 305 | N | 15 | 2 | 1:indica que la casilla ha sido marcada | |

Aplica régimen sectores diferenciados | 307 | N | 15 | 2 | 1:indica que la casilla ha sido marcada | |

% Prorrata definitiva | 303 | N | 15 | 2 | 3 enteros y 0 dec. | |

Actividades económicas | ||||||

(Act.1) Descripción de la actividad | 1131 | A | 50 | 3 | ||

(Act.1) C.N.A.E. | 1141 | N | 3 | 2 | ||

(Act.1) Volumen de operaciones | 1151 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.1) Volumen de operaciones con derecho a deducción | 1161 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.1) Tipo | 1171 | A | 1 | 3 | Letras: G=prorrata general E=prorrata especial | |

(Act.1) % Prorrata | 1181 | N | 15 | 2 | 3 enteros y 2 dec. | |

(Act.2 Descripción de la actividad | 1132 | A | 50 | 3 | ||

(Act.2) C.N.A.E. | 1142 | N | 3 | 2 | ||

(Act.2) Volumen de operaciones | 1152 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.2) Volumen de operaciones con derecho a deducción | 1162 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.2) Tipo | 1172 | A | 1 | 3 | Letras: G ó E | |

(Act.2) % Prorrata | 1182 | N | 15 | 2 | 3 enteros y 2 dec. | |

(Act.3) Descripción de la actividad | 1133 | A | 50 | 3 | ||

(Act.3) C.N.A.E. | 1143 | N | 3 | 2 | ||

(Act.3) Volumen de operaciones | 1153 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.3) Volumen de operaciones con derecho a deducción | 1163 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.3) Tipo | 1173 | A | 1 | 3 | Letras: G ó E | |

(Act.3) % Prorrata | 1183 | N | 15 | 2 | 3 enteros y 2 dec. | |

(Act.4 Descripción de la actividad | 1134 | A | 50 | 3 | ||

(Act.4) C.N.A.E. | 1144 | N | 3 | 2 | ||

(Act.4) Volumen de operaciones | 1154 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.4) Volumen de operaciones con derecho a deducción | 1164 | N | 15 | 2 | 13 enteros y 2 dec. | |

(Act.4) Tipo | 1174 | A | 1 | 3 | Letras: G ó E | |

(Act.4) % Prorrata | 1184 | N | 15 | 2 | 3 enteros y 2 dec. | |

Regímenes especiales | ||||||

Régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección | ||||||

Volumen de ventas (opción operación por operación) | 401 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base imponible (opción operación por operación) | 405 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base imponible (opción beneficio global) | 406 | N | 15 | 2 | 13 enteros y 2 dec. | |

Volumen de compras (opción operación por operación) | 407 | N | 15 | 2 | 13 enteros y 2 dec. | |

Volumen de ventas (opción beneficio global) | 408 | N | 15 | 2 | 13 enteros y 2 dec. | |

Volumen de compras (opción beneficio global) | 409 | N | 15 | 2 | 13 enteros y 2 dec. | |

Régimen especial agencias de viaje | ||||||

General base imponible operación por operación | 421 | N | 15 | 2 | 13 enteros y 2 dec. | |

Determinación base imponible global | 422 | N | 15 | 2 | 13 enteros y 2 dec. | |

Adquisiciones en beneficio de los viajeros | 423 | N | 15 | 2 | 13 enteros y 2 dec. | |

Base imponible | 424 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importe servicios exentos | 425 | N | 15 | 2 | 13 enteros y 2 dec. | |

Régimen especial criterio de caja | ||||||

Devengos en el ejercicio por operaciones realizadas en el año actual | 195 | N | 15 | 2 | 13 enteros y 2 dec. | |

Devengos en el ejercicio por operaciones realizadas en el año anterior | 196 | N | 15 | 2 | 13 enteros y 2 dec. | |

Importe pendiente de devengo | 197 | N | 15 | 2 | 13 enteros y 2 dec. | |

227-250 | Alfabético | RELLENO A BLANCOS |

F1400006 | ||

Código del anuncio: F1400006

Acceso

Boletín Oficial de Navarra

Paseo Pablo Sarasate, 38, 2.º izda.

31001 - Pamplona (Navarra)

848 42 12 50